なぜ他人の体験談が参考になるのか、わかりますか?

あなたが今抱えているお金の悩みを、誰かに話すことはできるでしょうか?

「借金のことで頭がいっぱいで生活がままならない」

「精神的に追い詰められて息苦しい・・」

ここまで極限の状態は、これまで経験がなかったはずです。

誰かに思いを打ち明けたいと思っても、恥ずかしい、気が引ける、といった感情が勝ってしまい、

それに誰かに相談したところで、自分がまいた種だし、手を差し伸べてくれるハズもなく…。

そうなのです。あなたの周りの人は借金で苦しんだ経験がないため、あなたに適切なアドバイスができないのです。

体験談が解決への道しるべとなります

今、このページをご覧になっているということは、どうしたらお金の問題から解放されるのか、その解決方法を探していることでしょう。

どうぞご安心ください。

このサイトには、過去に借金で苦しんでいた方々がどのように解決したのか、その体験談を豊富に掲載しています。

さらにアンケートデータも考慮し、あなたの状況にマッチした最適な解決法をアドバイスしています。

ぜひ一刻も早く、今の不安な状態から解放され、あなたが望む普通の生活を手に入れてください。

借金額別の体験談でわかる!

借金の総額は、毎月の給料や生活スタイルと相関性があります。

そのため、借金総額に応じた体験談には、あなたと似たような状況から抜け出すことができた「リアルな解決法」が盛りだくさんなのです。

下記、借金総額に応じたページへ遷移して、分析データを見たり、体験談を読んだりすることで、今の不安を和らげることができるでしょう。

2020年5月~2023年9月の「あけるさいむ」ユーザーアンケートに基づくものです

借金を減額できた事例

体験談を参考にして、借金を減額できた事例がぞくぞくと寄せられています。

実際に月々の返済額が大幅に減り、余裕のある生活を手に入れた人の事例をご確認ください。

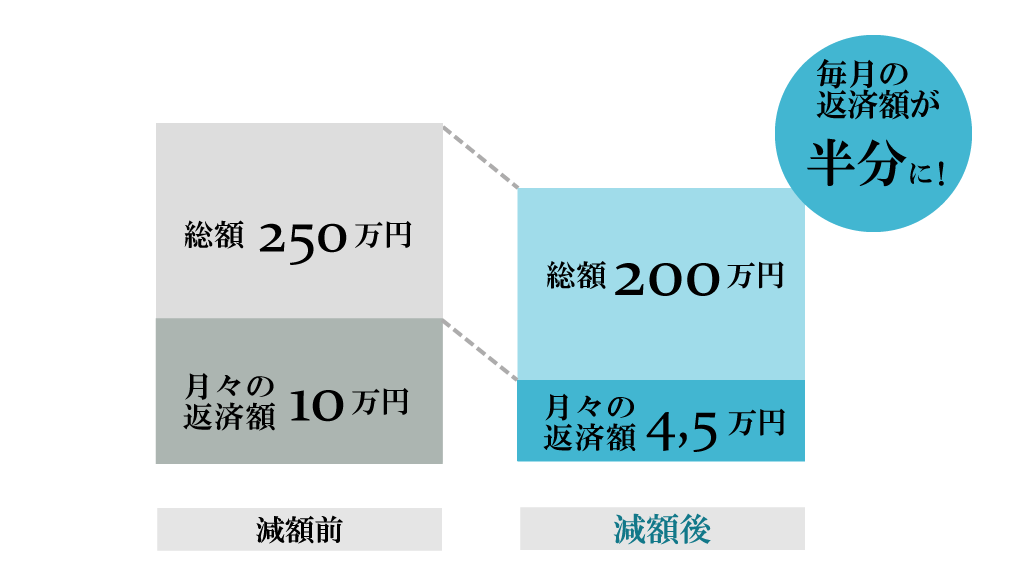

事例 ① 毎月の返済額が半分に!

毎月の食費や光熱費までギャンブルに使ってしまった日下さん。

毎月の返済額のうち利息分も払えなくなってしまい、一人ではどうにもできない状態に・・・

思い切って消費者センターに相談したところ、弁護士を紹介してもらいました。

その結果、借り入れをしていた4社とも減額に成功して、月々の支払いが半分以下になりました!

今はパチンコをやめ、借金返済に当てていた分を貯金に回しています。

日下さん

日下さん

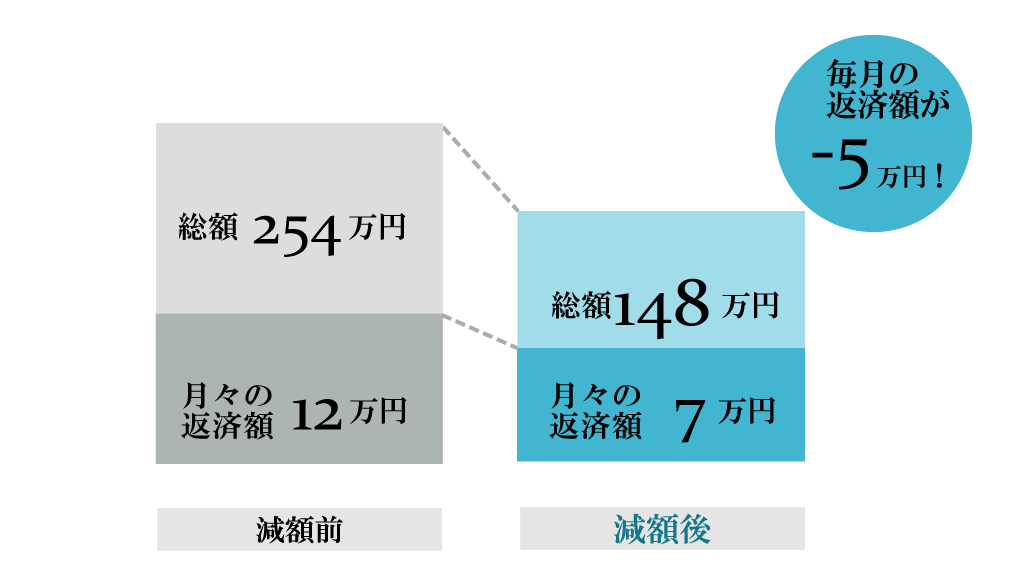

事例 ② 毎月の返済額が-5万円!

借入金額が収入の3分の1に近くなってしまったため、借金の整理を考え始めた宮本さん。

おまとめローンを申し込むも解決できず、専門家に相談へ・・・

おまとめローンを利用しましたが、結局借金が増えてしまいました。

法テラスに連絡したものの対応が遅く、仕方なく弁護士さんに直接電話で問い合わせました。

その結果、すぐに借金減額の手続きをしていただくことができました!

最初に借金の返済で生活が苦しくなった時点で、相談しに行けばよかったです。

宮本さん

宮本さん

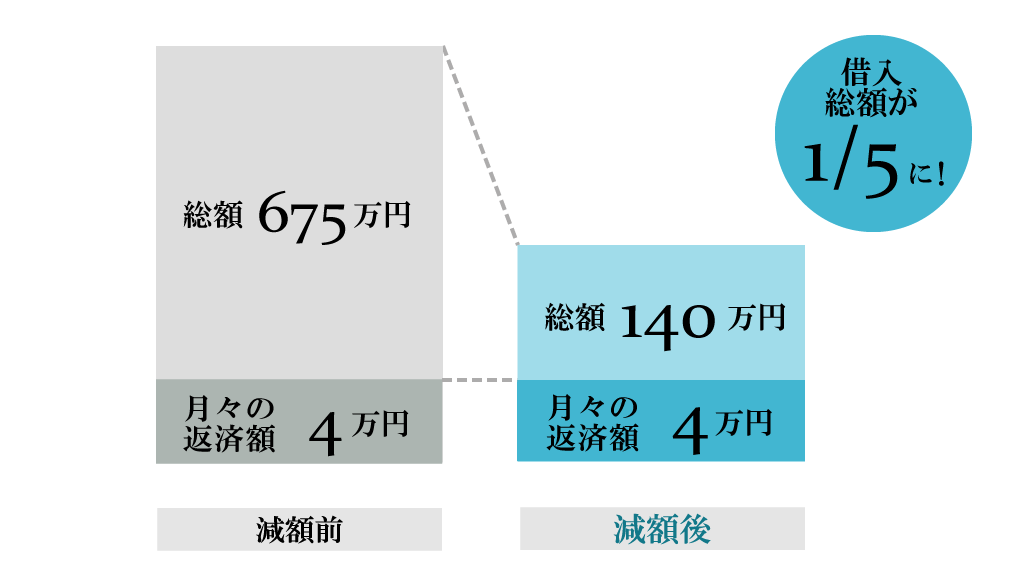

事例 ③ 借入総額が1/5に!

精神疾患を患い、ストレス発散のために借入を繰り返してしまった森永さん。

リボ払いの手数料が膨れ上がり、弁護士のチカラを借りることに・・・

躁鬱病が原因の躁状態で、ストレス発散を言い訳にして借入を繰り返してしまいました。

気づいたらリボ払いの上限に達していて、利息が膨大に・・・。

生活すら立ち行かなくなってしまい、ネットで借金減額に強い弁護士さんを探し相談しました。

月々の返済額は同じですが、借金総額を大幅に減額してもらうことができました。

森永さん

森永さん

年代別の体験談でわかる!

各年代の借金総額と毎月の給料との間にも相関性が見られます。

あなた自身と同年代の人々が、「どのくらい借金を抱えどうやって返済したのか」その体験談がズラリとならんでいます。

その経験談は誰にも聞くことができない宝の山です。

下記、年代に応じたページへ遷移して、分析データを見たり、体験談を読んだりすることで、次にどの一歩を踏み出せばよいかわかるでしょう。

2020年5月~2023年9月の「あけるさいむ」ユーザーアンケートに基づくものです

お金の悩み、今すぐ解消したい方へ

お金の悩みは、人それぞれ状況によって異なります。それは当然のことなのですが、

- この状況から今すぐ開放されたい

- もう自分ではどうすることもできない

- 積んだ・・・

という状況に陥ってしまっている場合、悩みはどんどん積み重なります。

あけるさいむでは、毎日借金の相談や解決事例を取り扱っていますので、どのように対応すればよいのノウハウが豊富にあります。

あなたの状況に応じて、以下のページへ遷移して解決方法を読み進め、すぐに次の一手を打つことをおすすめします。

借金のこと、誰かに相談したいのですが。

毎日毎日、借金のことで頭がいっぱいで精神的に限界です。

家族や会社にはバレたくないので、誰にも相談できずにいます。

何か良い方法はありませんか?

柏木

柏木

借金問題でお困りの場合、「法テラス」という国の支援機関を利用すると弁護士を紹介してくれます。

一般的にお金の問題は、司法書士や弁護士などの法律の専門家に相談することになります。

多くの司法書士事務所や法律事務所では、借金の減額診断や初回の相談などを無料で行っています。

遠慮なくそちらを利用するのが最適な選択肢といえます。

もちろん、どの専門家でも良いというわけではありません。

チェックすべきポイントを紹介していますので、こちらの記事をお読みください。

借金の総額がいくらかわからない

キャッシング枠、ショッピング枠があると、つい自分のお金のように錯覚して使っていました。

借金額がいくらになっているか怖くて見れていません。

柏木

柏木

複数の金融機関からの借入れや、リボ払いを繰り返すと、借金総額を把握することが困難になります。

このまま何も手を打たずに時間だけが過ぎていくと、利息が膨大に膨れ上がってしまいます。

過去に同じ状況から抜け出せた人は何をしたのかわかりますか?

それを知れば、あなたも同じように今の状況から脱出することができます。

詳しくはこちらの記事をお読みください。

家族や会社にバレずに借金を減らしたい

妻に多額の借金があることがバレたら離婚されてしまいます。

家族や会社にバレずに借金を減らすことはできるのでしょうか?

柏木

柏木

アンケートによると、約7割の人が身内に内緒で借金を返済しています。

債務整理をすると家族や配偶者、婚約者に知られてしまうのではないかと、不安に思う方も多いです。

借金減額の一連の手続きは、家族や会社にバレずに行うことが可能です。

ただし、いくつか注意点がありますので、事前にチェックしておくとよいでしょう。

詳しくはこちらの記事をお読みください。

借入れしようとしたら審査に落ちた・・・

おまとめローンの審査は通らないかなと思っていたのですが。

給料日前にカードローンで少額を借りようとしたら、審査NGが出てしまいビビっています。

柏木

柏木

おまとめローンは多重債務を一本化して、利率を下げられるメリットがあります。

しかし、一般的に審査基準が厳しく、なかなか通らないと考えておいたほうがいいでしょう。

一方、ちょっとしたお金の借り入れに便利なカードローン。

こちらも金融業者は貸出し時に信用情報を元に審査をしています。

ここで審査NGが出るとなると、すでに年収の3分の1以上借り入れている可能性があります。

有名な金融業者からの借入れができないからと言って、間違っても高利貸しの街金、闇金などには手を出さずに適切に対応しましょう。

対処方法など詳しくはこちらをご覧ください。

ついに滞納してしまった・・・

最近はギリギリの綱渡り状態だったものの、何とか工面して返済を続けてきたのですが・・・

急な出費が続き、ついに滞納してしまいました。どうしたらよいでしょうか?

柏木

柏木

うっかり支払日を忘れて遅延してしまった場合は、早急に対応すれば大きな問題にはなりません。

しかし、借金を借金で返すいわゆる自転車操業の状態になっている場合は相当キケンです。

急な出費や収入減などにより、一気に返済が困難になってしまいます。

「家族にバレないか」「取り立てが来るんじゃないか」と不安ですよね。

こんな時こそ冷静に対応しましょう。

対処方法など詳しくはこちらをご覧ください。

リボ払いの返済が終わらない

リボ払いは毎月の支払額が少なく、ついいろいろなモノを買ってしまっていました。

気付いたらショッピング枠の上限に達していました。

毎月の手数料が膨大にふくれ上がり、もう返済できそうにありません。

柏木

柏木

リボ払いは毎月の返済額を抑えられるのですが、その分手数料が多く元本がなかなか減りません。

リボ払いを繰り返すと残額に対して利息がつきますので、どんどん借金が膨れ上がってしまいます。

これがいわゆるリボ地獄と呼ばれる状態です。

この状態から抜け出すにはどうしたらよいのでしょうか?

こちらの記事が参考になるでしょう。

債権回収の督促、取立てが来ている

返済できていない自分が悪いのは重々わかっているのですが・・・

電話が鳴るだけでビクビクして、精神的に参ってしまっています。

柏木

柏木

当然ではありますが、金融業者としては返済していただくことができない場合は売上にならないので、回収業務を行います。

昔のような家へ押し掛けてくるといった取り立ては行われません。

しかし、電話による確認だけでも恐ろしく不安な気持ちになってしまうものです。

しかも、家族にバレないか、職場にバレないか・・・。

「お金があればそりゃ返済するさ、今は用立てるだけのお金がないんで」

こんな状態の方はぜひこちらの記事をお読みください。

自己破産したくないけど、自己破産しかないのでしょうか?

もうこれ以上、借金を返済できません。

自己破産をするしかないのでしょうか?

柏木

柏木

「借金を返済できないときは、自己破産をしなければならない」

と、お考えではありませんか?

実はあなたの債務を整理する方法は、自己破産以外にもあります。

「家や車、家財を手放したくない」

「家族や連帯保証人に迷惑を掛けたくない」

といった思いがある場合は、その他の選択肢もぜひ検討しましょう。

詳しい手続きの内容や流れは、以下の記事をお読みください。

闇金と知らずにお金を借りてしまいました。

闇金の勧誘とは知らずにSNSで連絡を取っていた人からお金を借りてしまいました。

過剰な取り立てや嫌がらせとかないでしょうか?

柏木

柏木

闇金業者から借りたお金は、元本も含めて全額返済義務はありません。

とはいえ、法律や借金のことを知らない方が闇金業者を相手に「払いません」と言ったところで相手にしてもらえません。

それどころか、取り立てや嫌がらせがエスカレートしてしまうこともあります。

弁護士や司法書士は、闇金業者への交渉にも慣れています。

そのため、闇金業者への交渉実績のある弁護士や司法書士に依頼することが最善の選択です。

チェックすべきポイントを紹介していますので、こちらの記事をお読みください。

\借金解決ならここ/

⇒ 借金減額シミュレーター

債務整理に関するよくあるQ&A

債務整理について調べていくと、いろいろと疑問や質問が出てきますよね。

ここではよくある質問と回答をご紹介します。

そのほか気になることなどありましたら、お気軽にお問い合わせ窓口までご連絡ください。

借金減額シミュレーションは無料ですか?

借金減額シミュレーションというのをよく見かけるのですが、本当に無料ですか?

柏木

柏木

借金減額シミュレーションは、司法書士や弁護士などの法律家が監修したツールです。

入力項目も少なく短時間で診断することができるのが特徴です。

「今の借金額を少しでも減らせたら、生活がラクになるのに・・・」とお考えの方は、ご利用をおすすめします。

利用には一切お金は掛かりませんのでご安心ください。

借金減額シミュレーションはどれも同じですか?

借金減額シミュレーションがいくつかあるのですが、どれを使っても結果は同じでしょうか?

柏木

柏木

借金減額シミュレーションは、それぞれの法律事務所によって結果が異なることがあります。

債務整理の方法をどれにするか?減額手続きの可否なども影響してくるためです。

もう少し減額できないかなと思ったら、他のツールを試してみるとよいでしょう。

減額シミュレーションをしたら、債務整理をしないといけないの?

借金減額シミュレーションを行ったら、債務整理を勧められますか?

柏木

柏木

借金減額シミュレーションは、あくまでもあなたの借金がどのくらい減額できるかを診断するツールです。

ですので、債務整理を勧められることはありません。

ただ、借金減額の手続きをしたいと思ったら、一人で処理をすることは難しいです。

ツール提供元の法律事務所の方に相談してみるとよいでしょう。

多くの法律事務所は、初回の相談は無料で対応してくれます。

借金減額シミュレーターはやっぱり怪しい?

借金減額シミュレーターを利用しようと思っています。

本当に使っても問題ないですか?

柏木

柏木

あけるさいむには、借金減額シミュレーター「本当に使っても問題ないの?」「怪しくないの?」といったお問い合わせが毎日届きます。

みなさん、利用に際してのデメリットが気になるようですので、デメリットや仕組みについて紹介しています。

実際に使った人のアンケートデータや体験談を交えながら、わかりやすくお伝えしていますので、気になる方はぜひお読みください。

借金額が少ないのですが、無料で相談できますか?

借金額が50万円程度なのですが、支払いが滞り気味です。

このような状況でも専門家に相談することは可能でしょうか?

柏木

柏木

「借金額が少ないと専門家に相談してはいけないのでは?」と躊躇(ちゅうちょ)してしまう方が多いです。

まったくその心配は不要です。

実際のところ、相談者の約30%が50万円以下の借金での相談です。

まずは借金減額シミュレーションを使ってもいいですし、直接相談を申し込んでもまったく問題ありません。

あなたの今の苦しみから解放するのが彼らの仕事だからです。

借りすぎや滞納は自分のせいなのに、専門家に頼ってもいいの?

ギャンブルとか浪費で借金を重ねてしまい、自暴自棄になっています。

明らかに自分の過ちなのですが、専門家の先生に相談してもいいのでしょうか?叱られませんか?(笑)

柏木

柏木

借金を積み重ねてしまった原因は、本当に人それぞれです。

ギャンブルや浪費といった、人には言えないような理由だったとしても、専門家に相談しましょう。

これまでに同じような状況で借金苦になっている人を数多く助けている専門家です。

当然、叱られたり怒られたりすることはありません。

まずは今の借金問題を解決するために一歩を踏み出してください。

債務整理したらクレジットカードは使えなくなるの?

債務整理をしたら、クレカが使えなくなると聞いたのですが、本当でしょうか?

クレカの無い生活なんて想像つかず、身動きが取れずにいます。

柏木

柏木

残念ながらクレジットカードは使えなくなります。

債務整理をしたあと、約5年間信用情報機関に登録されるためです。

しかし、VISAブランドのデビットカードやプリペイドカードでクレジットカードの代用ができます。

「クレカを持つとつい使ってしまうので、むしろプリペイドカードのほう良い」

と生活スタイルを改善されている方が目立ちます。

債務整理したら家族や会社にバレますか?

これまで借金のことを家族に伝えずにきました。

なんとか自力で返済したいとは思っているのですが、債務整理をしたら家族や会社にバレてしまいますか?

柏木

柏木

家族や勤務先、婚約者に知られずに債務整理することは可能です。

司法書士や弁護士との初回の相談時に「周囲にバレないようにしたい」と伝えておくと安心です。

自己破産や個人再生の場合、バレるリスクもあります。

どういったときにバレてしまうか、相談時にあらかじめ説明を受けるとよいでしょう。

債務整理にかかる費用は一括で払わないとダメですか?

債務整理するのにもお金が掛かるんですね。

まあ、当然ですよね。それすらも払えないくらいカツカツな状況なのですが・・・

柏木

柏木

債務整理する場合、手続き費用がかかります。

費用の支払いを手続き終了まで待ってくれたり、分割払いに対応してくれたりする事務所もあります。

手続き費用は事務所ごとに一定ではなく異なります。

債務整理の実績が高く、応対者の人柄を第一に選ぶことが、失敗しない債務整理のポイントです。

\借金解決ならここ/

⇒ 借金減額シミュレーター

どのくらいの人が債務整理をしているの?

債務整理は年間200万人以上(推定)が手続きを取っています。そのうち80%以上の人が任意整理を利用して、借金問題を解決しています。

もちろん、個人再生や自己破産の手続きを選択したほうが良い人もいますので、状況に応じて最適な選択することになります。

実際には、司法書士や弁護士などの専門家と相談をしたあと決定することになりますが、大まかにそれぞれの特徴を表にまとめましたのでご覧ください。

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| 借金の減額幅 | △ 将来利息が減る |

○ 1/5程度まで減額 |

◎ 全額免除 |

| 手続きの期間 | ◎ 1~3ヶ月 |

△ 約6ヶ月 |

☓ 6~12ヶ月 |

| 官報への掲載 | ☓ 載らない |

○ 住所・氏名が掲載 |

○ 住所・氏名が掲載 |

| 家族・会社に バレる? |

◎ バレない |

○ バレずに手続き可 |

○ バレずに手続き可 |

| 仕事 | ○ 影響なし |

○ 影響なし |

○ 一部仕事に就けず |

| 自家用車 | ○ 影響なし |

△ ローンあれば手放す |

☓ 手放すことになる |

| 持ち家 | ○ 影響なし |

○ 影響なし |

☓ 手放す |

知っておきたい債務整理のキホン

「借金はいくら減額できるの?」

「無事に完済するにはどうしたらいいの?」

と借金問題について調べていると「債務整理」という言葉を目にするでしょう。

債務整理とは、国の法律によって認められている借金問題を解決するための救済制度です。

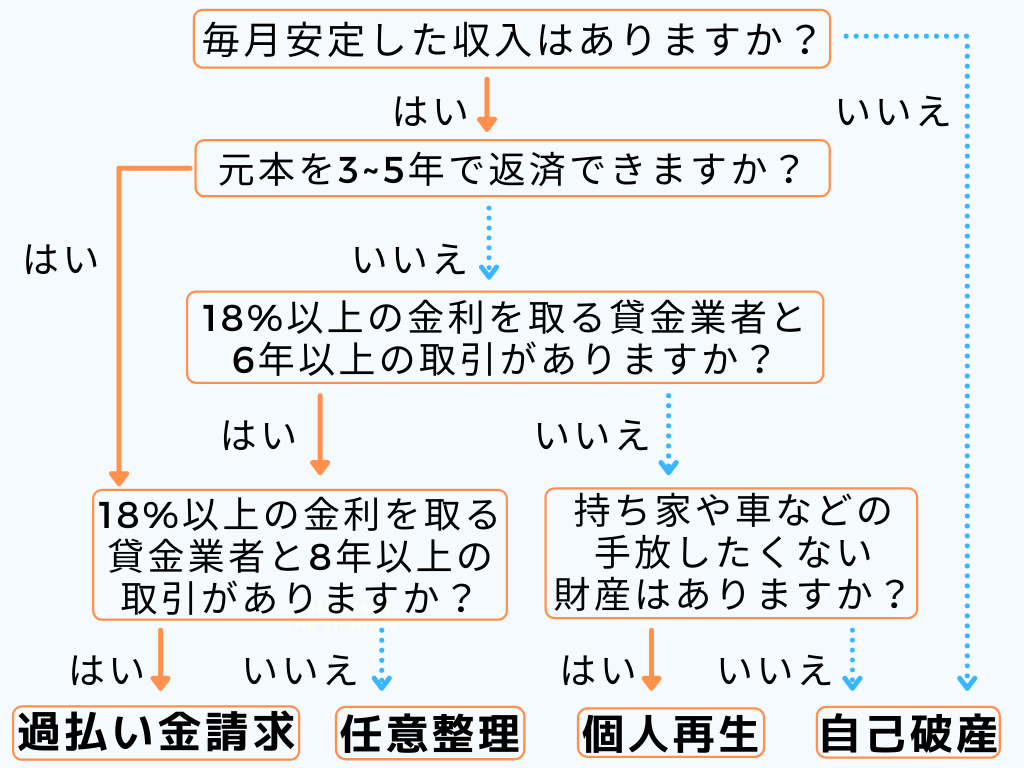

「任意整理」「個人再生」「自己破産」の大きく3つに分けて考えます。

まずは、以下のフローチャートをご覧になり、あなたにあった解決方法を調べてみるといいでしょう。

どの「手続き」にたどり着きましたか?

司法書士や弁護士などの先生に相談すると、それぞれわかりやすく教えてくれます。

とはいえ、事前にどんな手続きなのかざっくりと把握したいという方も多いです。以下のリンクから読み進めていくとよいでしょう。

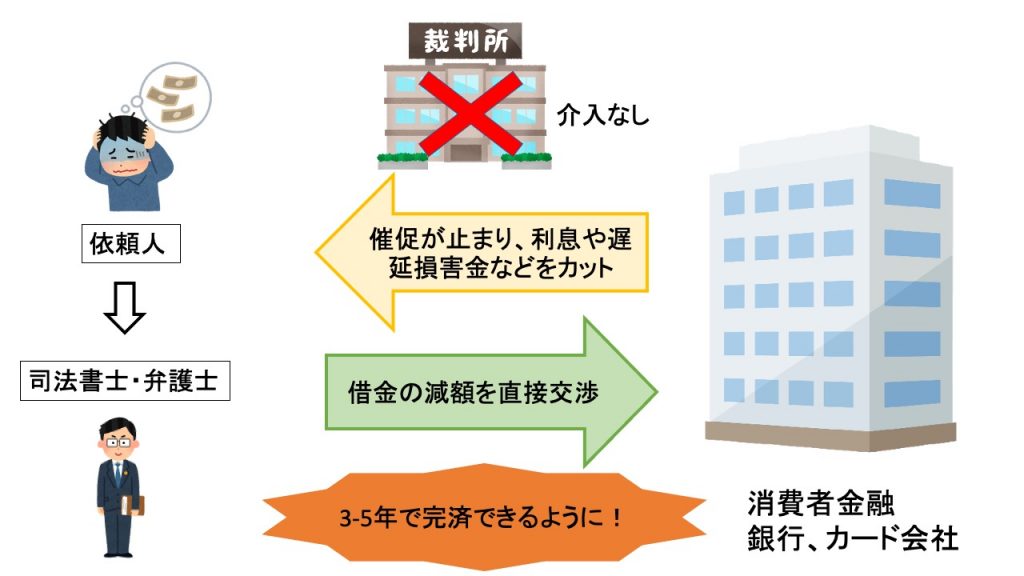

任意整理とは?

任意整理は債務整理をする人の8割以上の人が選ぶ方法です。

将来の利息を減額することができ、減額された総額を3~5年で完済する返済プランを設定。

あなたが依頼した司法書士や弁護士などの専門家が、金融機関や銀行などの借入先と直接交渉してくれます。

任意整理の具体的な流れやメリット・デメリットなど、より詳しい情報を知りたい場合は、以下のリンクから詳細をお読みください。

個人再生とは?

個人再生は裁判所に再生計画の認可を申請し決定を受ける手続きです。

認可が下りると借金を大幅に減額することが可能。

あなたが依頼した司法書士や弁護士の専門家の力を借りながら、裁判所の手続きが必要となります。

個人再生の具体的な流れやメリット・デメリットなど、より詳しい情報を知りたい場合は、以下のリンクから詳細をお読みください。

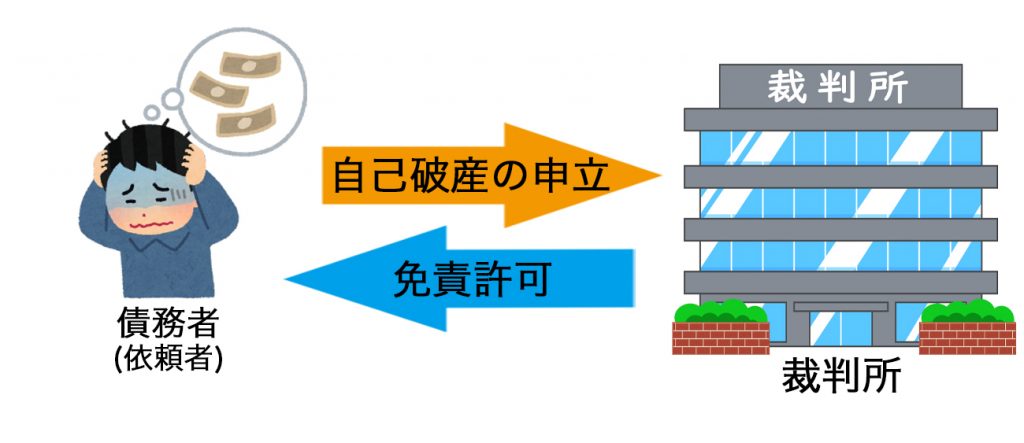

自己破産とは?

自己破産は、財産や収入が不足し、借金返済の見込みがないことを裁判所に認めてもらうことで、借金の支払い義務が免除される手続きです。

原則として借金を支払う義務がなくなりますので、借金の返済に追われることなく、今後の収入をすべて生活費に充てることができます。

自己破産の具体的な流れやメリット・デメリットなど、より詳しい情報を知りたい場合は、以下のリンクから詳細をお読みください。

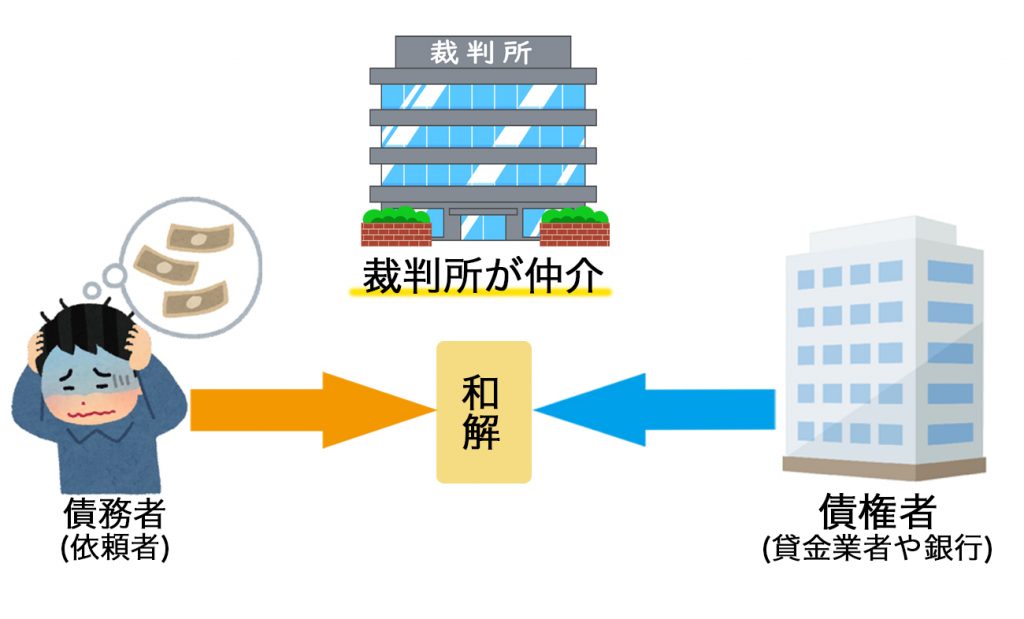

特定調停とは?

特定調停は、借金の返済が滞りつつある債務者の申し立てにより、簡易裁判所に債務者と債権者の話し合いを仲裁してもらう手続きです。

任意整理、個人再生、自己破産とは異なり、全て自分で面倒な手続きを取らなければなりません。

そのため、ほとんどの人は選択しない債務整理の方法です。

特定調停についてより詳しい情報を知りたい場合は、以下のリンクから詳細をお読みください。

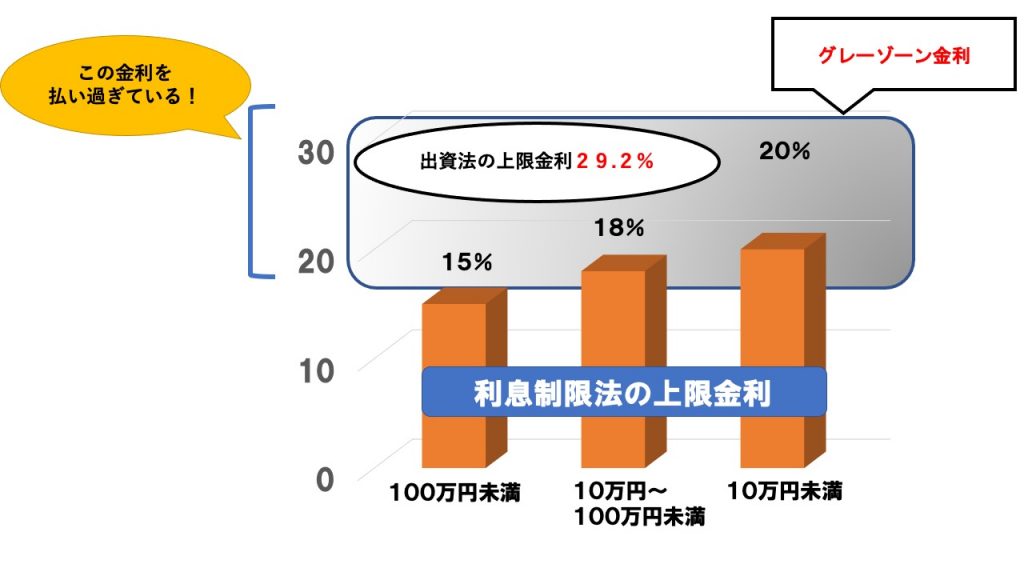

過払い金請求とは

過払い金とは、カードローンや、キャッシングなどで利息制限法の上限を超えて払いすぎた利息のことです。

過払い金が発生している場合、過払い金請求という手続きをすることによって、返済中の借金を完済したり減額することが可能です。

過払い金請求についてより詳しい情報を知りたい場合は、以下のリンクから詳細をお読みください。